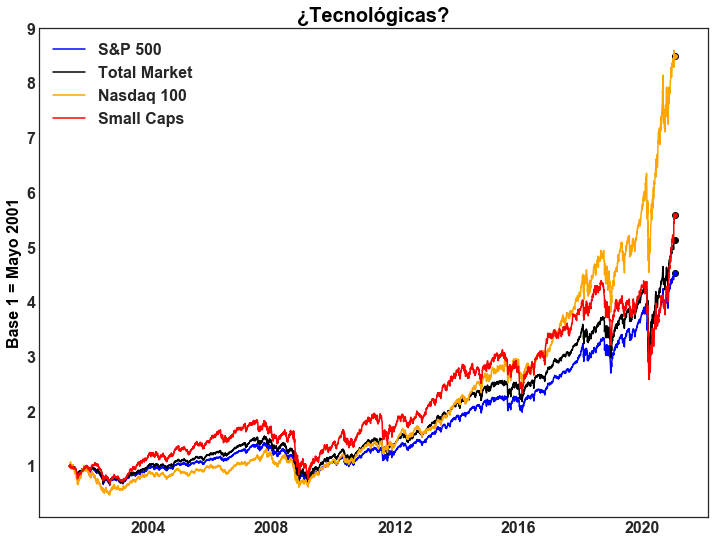

Las empresas tecnológicas están disrumpiendo la manera en que funciona el mundo, y lo están haciendo a un ritmo acelerado gracias a las cuarentenas, liquidez y tasas bajas que trajo consigo la pandemia.

Nunca antes en la historia hubo tantos dólares buscando financiar proyectos disruptivos. Nunca antes fue tan fácil para una empresa pequeña y de temprana edad alcanzar un radio de operación global y tener su oportunidad de cambiar el mundo rápidamente. Las burbujas son buenas para la innovación.

En este contexto el índice Nasdaq de empresas tecnológicas es el claro ganador, opacando al S&P 500 que históricamente fue EL índice de referencia al que solo unos pocos iluminados podían ganarle de manera consistente en el tiempo.

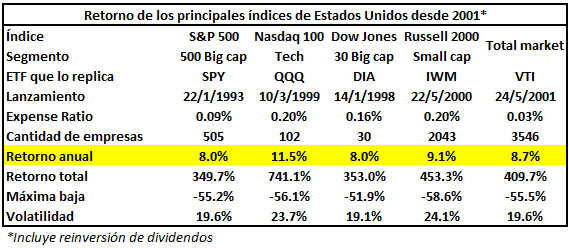

Dado que con ETFs es posible invertir y replicar estos índices de acciones de una manera automatizada y a bajo costo, surge una pregunta. ¿Cuál es el mejor índice bursátil para invertir a largo plazo?

Además de los populares Nasdaq y S&P 500, en Estados Unidos existen índices como el Dow Jones, que sigue el rendimiento de las 30 empresas más grandes, o el Russell 2000, que sigue el rendimiento de empresas de pequeña capitalización.

Existe también un ETF que sigue al mercado total, invirtiendo en empresas de todos los índices y ajustando por tamaño de mercado, lo cual otorga a las empresas más grandes el 87% del índice.

Partiendo de mayo de 2001 (fecha en la que existen datos para estos 5 índices) los rendimientos son los siguientes:

Cuatro conclusiones rápidas surgen del cuadro anterior:

1) Existe una sorprendente similitud de riesgo y rendimiento entre el S&P 500 y el Dow Jones.

2) Las empresas pequeñas muestran más rendimiento pero también mayor volatilidad y caídas más pronunciadas.

3) Se destaca el mercado total, que por combinar empresas grandes y pequeñas logra obtener un rendimiento adicional por sobre el S&P 500 con la misma volatilidad y caídas similares.

4) El Nasdaq es el líder indiscutible del período bajo análisis. Tiene caídas y volatilidad levemente mayores a las del S&P 500 o el Dow Jones pero las compensa con un rendimiento anual de dos dígitos que se compone a lo largo de 20 años para terminar dando una diferencia insalvable contra sus pares.

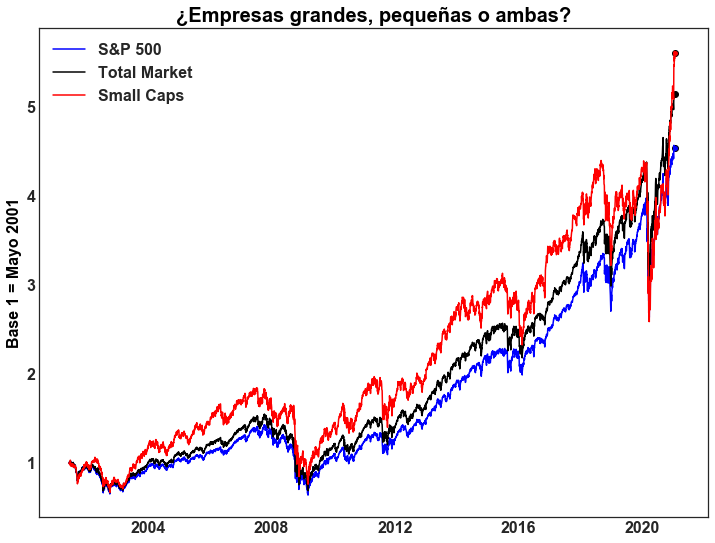

Si excluimos el Nasdaq obtenemos un gráfico donde se aprecian rendimientos de los últimos 20 años y se observa (en rojo) como las empresas pequeñas suben más en los momentos alcistas y caen también con mayor fuerza en las crisis.

Si agregamos al Nasdaq todo lo demás parece quedar a mitad de camino. El Nasdaq multiplicó su valor por 8,5 mientras que el resto de los mercados “solo” multiplicaron su valor por entre 4,5 y 5,5 veces.

El Nasdaq es el claro ganador en los últimos 20 años, pero hay un pequeño detalle que cambia la ecuación. El lapso de estudio, limitado por la fecha a partir de la cual hay cotización de todos los ETFs que replican estos índices, no incluye la Crisis Dotcom, que tuvo como epicentro al sector tecnológico.

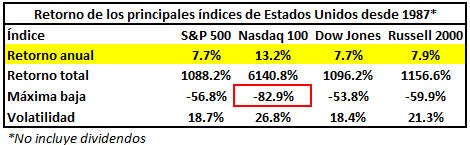

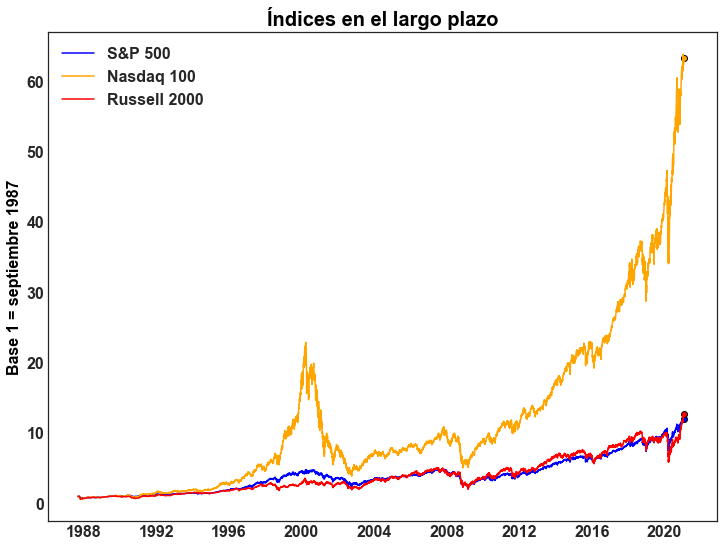

Si nos quedamos con los índices, dejando de lado los ETFs y sus fechas de lanzamiento, podemos ir atrás en el tiempo hasta 1987. Estos son los resultados:

El Nasdaq sigue siendo el ganador, creciendo a dos dígitos y diferenciándose mucho del resto, pero aparece una baja de 83% que se identifica muy fácil en un gráfico:

Entonces ¿Cuál es el mejor índice bursátil para invertir a largo plazo? No existe una respuesta única, todo depende del perfil de riesgo y objetivos del inversor. No obstante, con esta información podemos arriesgar una conclusión.

Si te sentís capaz de soportar una pérdida superior al 80% de la inversión sin entrar en pánico y vender, entonces el Nasdaq es tu índice para el largo plazo. El mercado va a premiar tu estómago de acero con un probable retorno de dos dígitos al año. Tenés que estar dispuesto a ir a muy largo plazo, ya que si tenés la mala suerte de entrar ahora, con valuaciones tan altas, y sufrís una baja de 83%, pueden volver a pasar más de diez años hasta que comiences a ver ganancias.

Si, como la mayoría de los mortales, tenés apetito por el riesgo pero no tanto, deberías considerar seriamente el mercado total, cuya manera más barata y eficiente de seguirlo es a través del ETF Vanguard Total Market (VTI).

Este índice tiene algo del Nasdaq, algo del S&P 500, algo del Dow Jones y un pequeño porcentaje de pequeñas y medianas empresas. Esta combinación “de todo un poco” le permitió tener a largo plazo un rendimiento que supera al S&P 500 con la misma volatilidad y una caída máxima muy similar.

Si querés reducir aún más la caída máxima, ya que perder la mitad de tu inversión también es doloroso, entonces normalmente habría que agregar bonos, que hoy no rinden nada. Otra opción es agregar oro, que reduce la baja máxima al 35%.

Gracias por leer!

Código en Python utilizado para el análisis en este link.

3 respuestas

Excelente como siempre Camilo

Gracias

Gracias Camilo por el análisis, es muy bueno y clarificador. Solamente me quedé pensando que me parece que el pago de dividendos no es una característica de las compañías integrantes del NASDAQ mientras sí lo es de las del S&P 500 o del Dow Jones. No mejoraría sustancialmente el rendimiento relativo de estos últimos si los incluyéramos? Saludos!

Gracias Ariel! En el primer cuadro tomo los ETFs de estos índices e incluyo los dividendos pagados en el análisis.