A la hora de obtener rendimientos, estar en el lugar y momento indicados es tan importante como tener las habilidades requeridas. Azar y capacidad.

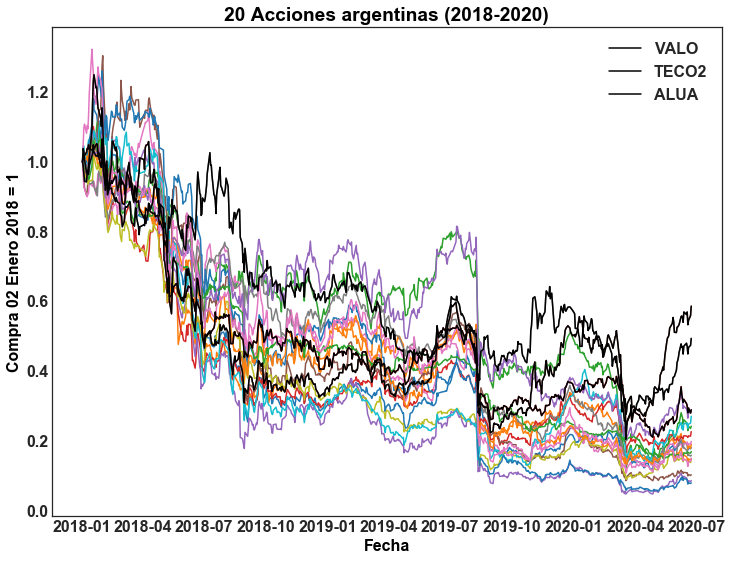

Imaginemos un inversor que se preparó de la mejor manera y es capaz de elegir las tres acciones que mejor desempeño tendrán en el futuro. Esas acciones son Grupo Financiero Valores, Aluar y Telecom. El problema es que el inversor se encuentra en enero de 2018, durante el preludio de la peor crisis argentina desde 2001.

El resultado por invertir en las tres acciones mencionadas es una pérdida de 43,5% en dólares a lo largo de dos años y medio, suficientes para echar por el suelo los ánimos del inversor.

Del mismo modo, un inversor sin capacidades sobresalientes que se rezaga frente al Merval un 5% cada año pero comienza a invertir en junio del año 2002 obtendrá resultados desproporcionadamente altos en los cinco años siguientes.

Las acciones se mueven en manada. Resulta útil estudiarlas en detalle para evitar rezagarse frente al mercado e incluso superar su rendimiento, sin embargo, los resultados están determinados en mayor medida por la tendencia general del mercado, no por las acciones seleccionadas.

Esta máxima rige especialmente para Argentina producto de la concentración en los rubros energético y financiero de las compañías cotizantes, que pone límites a las posibilidades de diversificación.

En finanzas se sintetiza esta idea con la frase “don’t pray for alpha, pray for beta” que podría traducirse como “no reces por ganarle al mercado, reza por que el mercado no pare de subir”.

El azar y el criterio de Kelly

La historia no ocurre de manera homogénea sino que está plagada de circunstancias fortuitas que tuercen el rumbo de los hechos.

El científico John Kelly se hizo conocido por crear en 1956 una fórmula para definir el monto óptimo a apostar en juegos de azar con valor esperado positivo. La validez de su fórmula fue demostrada matemáticamente y pasó a utilizarse también en el mercado financiero.

Supongamos un juego donde se tira una moneda y se duplica la apuesta si sale cara o se pierde la mitad si sale cruz. Se puede repetir el lanzamiento tantas veces como se desee.

Apostando todo el capital en cada lanzamiento de la moneda se puede llegar a una pérdida difícil de remontar luego de una racha de mala suerte. Apostando muy poco se pierden ganancias potenciales en un juego que claramente tiene valor esperado positivo, ya que se duplica la inversión o se pierde solo la mitad.

Según la fórmula de Kelly en esta situación se debe apostar el 50% del capital en cada oportunidad. De esta manera, recordemos que está demostrado matemáticamente, se maximiza la ganancia luego de un número suficiente de lanzamientos.

Kelly = (prob. de ganar / pérdida potencial) – (prob. de perder / ganancia potencial)

Nuestro país es hoy una de esas monedas que se lanzan. Es imposible saber qué sucederá con la economía y la bolsa ya que aún el mejor análisis de escenarios futuros es vulnerable a una normativa del gobierno que cambie repentinamente las reglas de juego o simplemente a un hecho casual e inesperado que tuerza el destino.

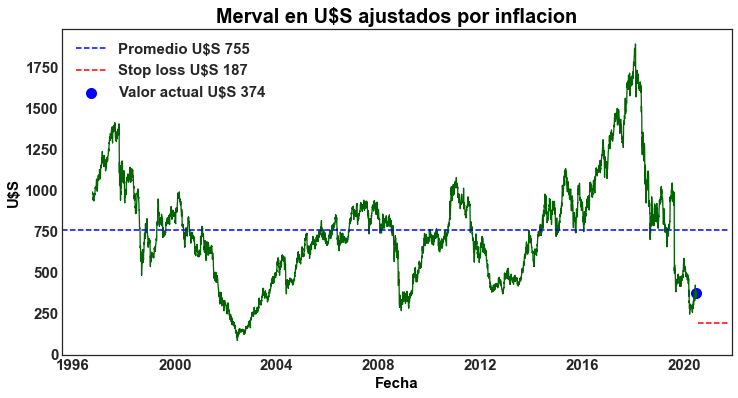

Partiendo de los ciclos de alzas y bajas del Merval podemos inferir que si el Merval vuelve a su media de largo plazo se puede ganar un 102% en dólares. Por otro lado, si la bolsa perfora los mínimos de marzo es posible que debamos cerrar la posición con un stop loss en -50%.

Si suponemos que las probabilidades de ambos escenarios son del 50% entonces Kelly nos indica que debemos invertir el 51% del capital apostable.

Si pretendemos estresar el análisis podríamos considerar 45% de probabilidades de que la apuesta salga bien y 55% de que salga mal. El valor esperado aún es positivo dado que (45% * 102%) + (55% * -50%) = 18,5%, sin embargo, el criterio de Kelly reduce la participación óptima al 36% del capital.

Ahora bien, la mayoría de los inversores no tolerarán la volatilidad y caídas que puede generar invertir el 36% del capital en acciones argentinas, razón por la cual es práctica común en el mercado hablar de “un medio” o “un cuarto” de Kelly.

Concluyendo

Si consideramos los valores actuales del Merval como atractivos para “ponerle una ficha” y tomamos el criterio de Kelly para definir cuánto invertir deberíamos comprar acciones argentinas por 36% del capital que tengamos reservado para este tipo de apuestas riesgosas. También podríamos tomar una fracción de dicho valor para reducir la volatilidad y pérdidas potenciales de la cartera total.

Si vivimos el tiempo suficiente para ver al Merval subir y bajar en varios ciclos adicionales entonces será esta la proporción que debería darnos el mejor resultado.

¿En qué acciones invertimos?

Los mercaderes de arte desarrollaron una técnica que los hizo inmensamente ricos sin necesidad de saber a priori qué cuadros eran buena inversión. Este paper de Horizon Research Group explica en detalle como una serie de marchands d’art de los siglos XIX y XX terminaron poseyendo colecciones de Picasso, Matisse y otros valuadas en millones de dólares.

Básicamente compraron todos los cuadros que pudieron, incluso adquirieron obras que todavía no se habían pintado y no tenían idea de cómo se verían. Habían entendido que el valor del arte es subjetivo y que no hay manera de saber cuáles serán los gustos que definirán precios luego de 25 o 50 años.

A diferencia de los ciclos que experimentan los mercados financieros, cuando una obra de arte comienza a subir de valor generalmente marca una tendencia que persistirá en el tiempo.

Las matemáticas para este caso son simples. Supongamos una cartera estática, sin rebalanceo, compuesta por tres cuadros. Marcamos con una “r” la variación de valor anual de cada cuadro y con una “n” los años. El valor de la colección se definirá de la siguiente manera:

Valor de la colección = Cuadro A * (1 + r)ⁿ + Cuadro B * (1 + r)ⁿ + Cuadro C * (1 + r)ⁿ

Con esta lógica no importa que una parte de las inversiones pierda la mitad de su valor. Al no haber rebalanceo, la mejor inversión irá ganando participación y lentamente la ganancia de la colección irá convergiendo al rendimiento del mejor cuadro. Los mercaderes habían descubierto una idea temprana de inversión en índices.

En el mercado financiero sucede algo similar, pero no idéntico. Siguiendo un informe de JP Morgan el índice Russell 3000 de Estados Unidos multiplicó su valor por 49 entre 1980 y 2014, sin embargo, el 40% de las empresas sufrió pérdidas mayores a -70% de las que nunca se recuperaron.

Además, 64% de las acciones rindieron menos que el índice y solo 7% tuvo un rendimiento espectacular que explicó en gran medida la suba de este indicador bursátil.

Las probabilidades de dar con ese 7% son bajas, las de dar con el 64% de acciones que se rezagan son altas.

En el caso del Merval creo que todos coincidimos en que no vienen buenos tiempos para empresas energéticas con ingresos dependientes de tarifas y que serán quizás los bancos y los sustituidores de importaciones quienes mejor desempeño relativo tendrán. Esta visión tiene fundamentos sólidos que la sustentan pero, una vez más, los caprichos del azar podrían torcer el destino.

La moraleja es que una buena diversificación entre sectores y empresas aumenta las posibilidades de dar con aquellas acciones que mejor desempeño tendrán y salvarán el rendimiento de la cartera. Solo resta que el tiempo nos confirme que estamos en el lugar y momento adecuados.

Gracias por leer!

Si te interesó lo que leíste podés suscribirte abajo para recibir todos los jueves una nueva nota.

2 respuestas

Buen punto de vista.

Exelente nota