El atractivo de Invertir 60% del capital en acciones y el 40% restante en bonos está llegando a su fin. Esta combinación, conocida popularmente como 60/40, fue una excelente forma de obtener rendimientos elevados y volatilidad reducida en los últimos 42 años.

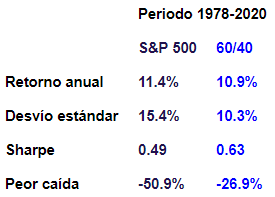

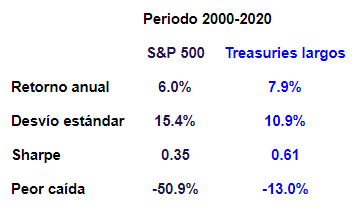

Si tomamos como acciones al Índice S&P 500 de EE.UU. y como bonos los Treasuries a 30 años obtenemos resultados sorprendentes. La combinación 60/40 logró un rendimiento prácticamente igual al del S&P con un desvío estándar notablemente menor y una pérdida máxima que se detiene a mitad de camino.

La menor volatilidad de la cartera se explica por la reducida (y a veces negativa) correlación que presentan las acciones con los Treasuries. En épocas de crisis las acciones caen, los gobiernos inyectan dinero, las tasas bajan y los bonos suben. En momentos de recuperación el camino es inverso. Este punto podría mantenerse en el futuro.

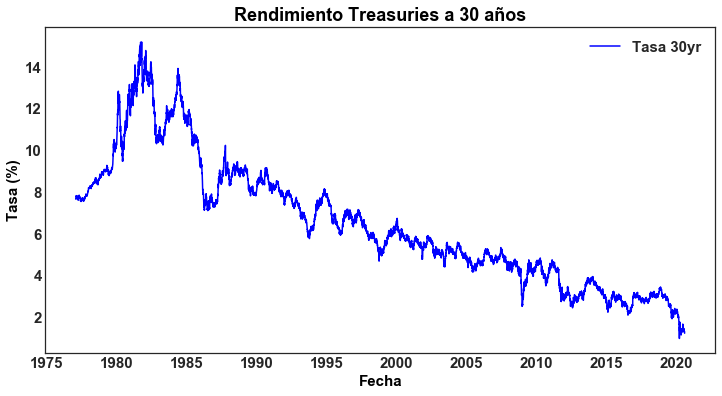

Por el lado del rendimiento, sin embargo, son pocas las similitudes con el pasado. Los bonos tienen dos fuentes de ganancia, el cobro de intereses y la apreciación de su valor cuando las tasas bajan.

A lo largo de los últimos 40 años los astros se alinearon para los tenedores de bonos: comenzaron devengando tasas altas en un mundo que se encaminaba hacia tasas mínimas. Desde un máximo por encima del 14% la tasa a 30 años cedió hasta 1,2% anual.

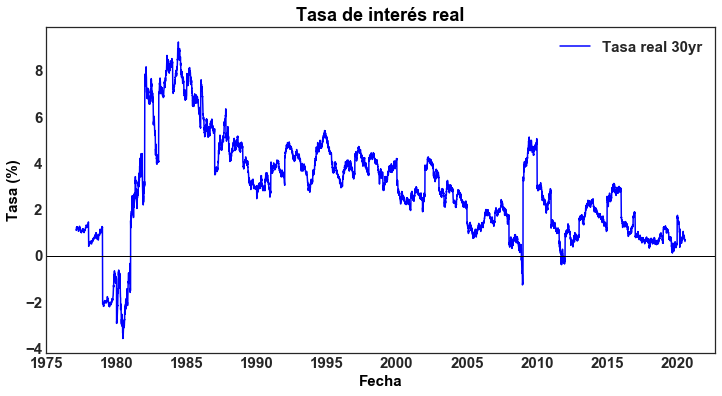

Las tasas eran altas en la década del 80’ porque la inflación también lo era. Sin embargo, no solo se redujo la tasa nominal, también lo hizo la tasa real.

Desde los tiempos en que Paul Volcker presidia la FED y combatía a culaquier costo el brote inflacionario hasta la actualidad la tasa real pasó de superar el 8% a un tímido 0,6%.

Una despedida gloriosa

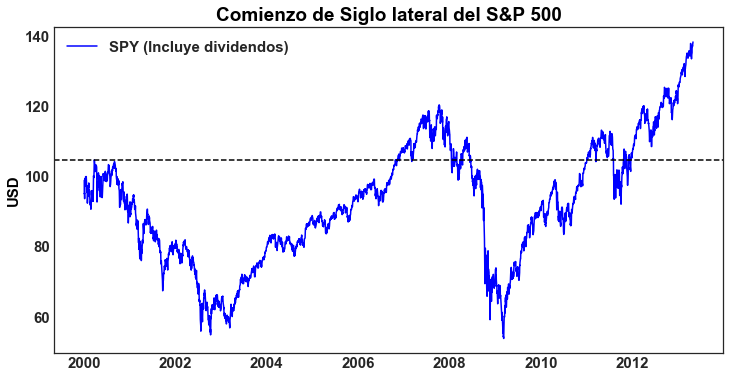

El Siglo XXI comenzó con las acciones norteamericanas en máximos nunca antes vistos. El índice S&P 500 venía de triplicar su valor en seis años al tiempo que el índice Nasdaq, concentrado en tecnológicas, había subido más de 500% en igual lapso.

Las compañías de internet recibían enormes cantidades de dinero por parte de fondos de venture capital que no hacían muchas preguntas, ni pretendían ganancias en los balances. Toda empresa puntocom tenía la posibilidad de debutar en la bolsa y ver su valuación dispararse por los cielos.

Lamentablemente los días de euforia estaban contados. A fines de marzo del año 2000 comenzaría a pincharse la burbuja. El S&P tuvo que esperar hasta el año 2007 para volver a testar los máximos de comienzos del Siglo. En 2008 comenzó otra crisis que sería igual de severa. Recién en el año 2013 se dejarían definitivamente atrás aquellos máximos del año 2000.

Entre el año 2000 y 2013, mientras la bolsa lateralizaba, los bonos devengaban intereses. Los Treasuries a 30 años comenzaron el siglo ofreciendo 6,5% anual y se apreciaron más de 300% conforme la tasa bajó hasta los niveles actuales.

Si bien las acciones comenzaron a recuperar terreno apresuradamente desde 2009, aún no logran superar el rezago que generaron las dos grandes crisis.

Cómo resultado, estar en bonos largos fue mejor negocio que las acciones en lo que va del Siglo XXI. Esta fue la despedida de los treasuries, que no cuentan con mucho potencial de apreciación más, ni tasa que devengar. Para un inversor argentino, la tasa actual ni siquiera alcanza para cubrir el impuesto a bienes personales.

Pensando el reemplazo

Los dos activos que se suelen usar para reducir volatilidad en una cartera de acciones son bonos y oro. Esto nos lleva a considerar como primer reemplazo al metal precioso.

Uno de los principales contras del oro es no generar flujos de fondos. Otro punto a tener en cuenta son sus prolongados períodos bajistas cuando la economía global está saludable.

Además de estas razones, no suele darse al oro un lugar más allá del 5% o 10% de una cartera por su elevada correlación con los Treasuries. Una vez que la economía norteamericana comienza a recuperar tracción las tasas de interés tienen presión alcista y afectan negativamente tanto a bonos como al oro.

No obstante lo anterior, el contexto actual luce diferente. No hubo en el pasado un experimento monetario tan grande de tasas bajas en las principales monedas del globo. En EE.UU, Alemania, Francia y Reino Unido la tasa de política monetaria se encuentra entre 0% y 0,25% anual. Japón y Suiza tienen tasas negativas que llegan al -0,75% en el último caso. En Europa hay más de 330.000 millones de euros en deuda de empresas rindiendo tasas negativas.

No hay mucho material escrito sobre qué sucede con el oro en estos casos. Porque nunca antes pasó.

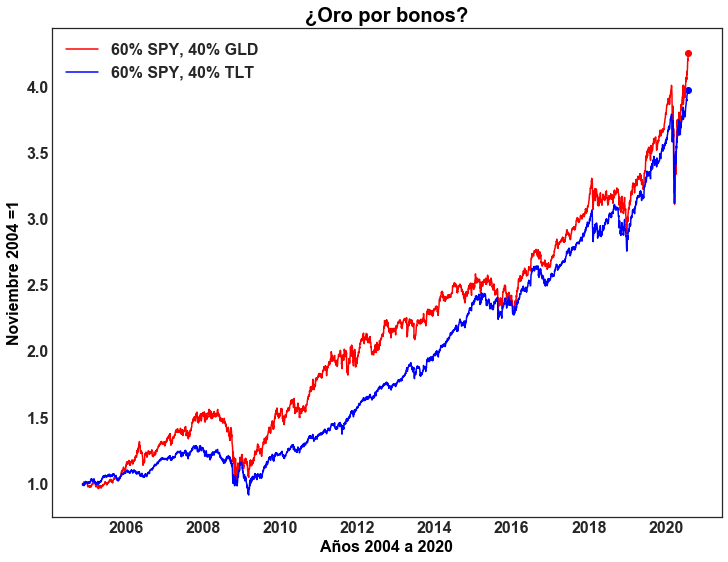

Mantener 40% de la cartera en oro es riesgoso, se trata de un porcentaje demasiado grande. De todas formas, estos son los resultados de un portfolio 60/40 con acciones y oro frente al tradicional 60/40 con Treasuries. Las carteras suponen rebalanceo anual y se arman con ETFs: SPY para acciones, GLD para oro y TLT para bonos.

El 60/40 con oro presentó entre fines de 2004 y la actualidad un rendimiento anual de 9,7% con una volatilidad de 13,8% y una caída máxima de -35,2%. En el gráfico puede observarse su mayor volatilidad, gana terreno frente al 60/40 tradicional luego de 2008 y se rezaga conforme la economía se consolida. Con la crisis actual vuelve a ganar rapidez.

El autor del blog Breaking The Market usa correlaciones de corto y largo plazo para definir una combinación ideal de activos. Actualmente su cartera está compuesta en 48% por acciones, 44% bonos y 8% oro. Tal como lo hace este ingeniero, restar participación a los bonos en favor del oro podría ser una alternativa más conservadora.

Otra solución, más pragmática y menos académica, sería temporalmente posicionarse en bonos corporativos argentinos. Si bien el riesgo es totalmente diferente, existen empresas sólidas que presentan rendimientos cercanos al 4% a menos de dos años de plazo. Estas tasas se explican en buena medida por el riesgo país argentino y la menor liquidez de nuestro mercado, factores que opacan en algunos casos el perfil de la empresa en cuestión.

Este parche transitorio podría ser útil ya que, justamente, es solo temporal. La despedida de los Treasuries no es un “adiós” sino un “hasta luego”. Una vez que la economía vuelva a la senda del crecimiento y las tasas se recuperen, el atractivo de la deuda norteamericana renacerá junto con la tradicional combinación 60/40.

Hasta que esto suceda, la solución podría estar entre un 40% en oro y un 40% en corporativos argentinos. Es el dilema habitual entre riesgo y rendimiento. La alternativa, que nadie quiere escuchar, es prepararse para retornos más bajos.

Gracias por leer!

3 respuestas

Estimado, interesante como siempre. Creo que una alternativa a los bonos corporativos argentinos, en estos momentos, pueden ser los bonos corporativos de USA por el soporte brindado a estos por la Reserva Federal a través de sus programas de QE. Moneda dura, pero sin exposición a la Argentina, y en un asset class alternativo de renta fija.

Saludos.

Gracias por el aporte Mariano!

Buen post, estoy aprendiendo