Recientemente salió a la venta el libro de Morgan Housel “The Psychology of money”. Morgan es uno de mis autores favoritos y, teniendo su permiso, hoy les traigo una de sus ideas más importantes traducida al español: ahorrar como un pesimista, invertir como un optimista.

Se sabe de Bill Gates que era un genio, que dejó la universidad a los 19 años para dedicarse de lleno a la computación y que tenía mucha confianza en sí mismo.

Lo que no se sabe tanto es que también tenía otra cara, casi paranoica. Desde el día en que empezó con Microsoft siempre insistió en mantener suficiente dinero en el banco como para sostener la empresa funcionando por 12 meses sin nuevos ingresos.

Era consciente de que en el ambiente tecnológico las cosas cambian rápido y que el año siguiente nunca estaba garantizado para nadie, incluso para Microsoft.

En una entrevista en 2007 admitió que estaba siempre preocupado porque mucha de la gente que trabajaba en la empresa lo superaba en edad, y tenía hijos. Siempre estaba pensando en cómo podría pagar los sueldos si tenía algún inconveniente financiero.

El optimismo y el pesimismo pueden coexistir. Si uno mira de cerca puede encontrar estas dos fuerzas en toda empresa o carrera exitosa. Parecen opuestos, pero trabajan juntos para mantener todo en equilibrio.

Lo que Gates parece haber entendido es que solo se puede ser optimista a largo plazo si también se es lo suficientemente pesimista para sobrevivir al corto plazo.

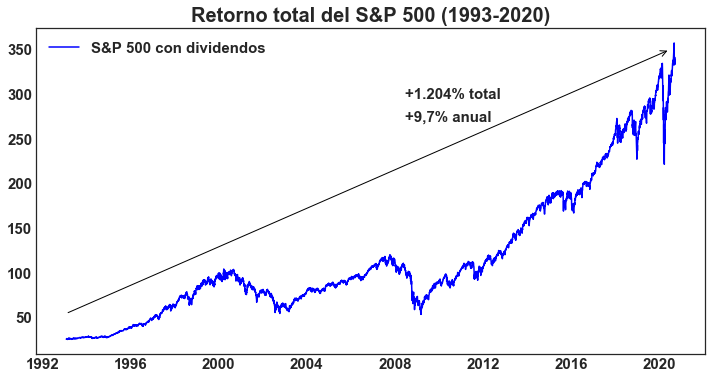

Microsoft perdió más de la mitad de su capitalización bursátil en los primeros meses de la crisis puntocom allá por el año 2001 y volvió a caer más de 50% en la crisis subprime. Se recuperó de ambos golpes gracias a que ahorró como un pesimista, pero creció a largo plazo gracias a que invirtió como un optimista.

Ahorrar cómo un pesimista

John Littlewood fue un matemático que buscaba demostrar que los milagros no son más que simples estadísticas.

Un milagro es un evento que tiene una probabilidad de ocurrencia de una en un millón. Si consideramos que una persona regular pasa 8 horas por día activamente haciendo lo que desea, y que durante ese lapso suele ver y escuchar cosas sucediendo a una velocidad de una por segundo. Entonces el número de eventos que presencia es de casi 30.000 por día, o un millón por mes.

Con pocas excepciones, estos eventos no son notados porque son insignificantes. Pero, en promedio, podemos esperar ver un evento sumamente improbable una vez al mes.

La idea de que pueden suceder cosas increíbles solo por pura estadística es importante porque también aplica para eventos catastróficos.

Pensemos en los eventos que suceden una vez cada 100 años. Inundaciones, huracanes, terremotos, crisis, pandemias, golpes de Estado, recesiones agudas y tantas otras más. Hay infinidad de eventos que pueden suceder una vez cada 100 años.

Un evento de cien años no implica que sucede exactamente cada 100 años, sino que tiene una probabilidad de 1 en 100 de ocurrir. Es decir, un 1% de probabilidad en un año dado. Puede parecer bajo, pero cuando hay cientos de catástrofes independientes con 1% de probabilidad, las chances de que alguna de ellas suceda son muy altas.

La Ley de Littlewood nos dice que esperemos un milagro una vez al mes. La otra cara de la moneda es esperar una tragedia igual de seguido.

El mundo entra en crisis profunda de algún tipo casi una vez cada 10 años. De nuevo, cuando hay millones de cosas que pueden salir mal, las chances de que al menos una de ellas ocurra es alta.

Ahorrar como un pesimista implica conocer lo comunes que son las malas noticias. Es natural que suceda una tragedia cada tanto a nivel mundial, nacional y personal. Ahorrar tanto como podamos nos ofrece cierta cobertura y nos compra tiempo para pasar la tormenta.

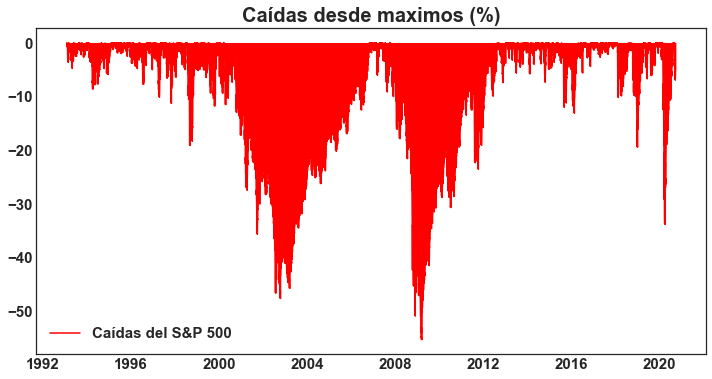

Para poner en perspectiva las malas noticias, estas son las caídas desde máximos que sufrió el S&P 500 entre 1993 y 2020:

Invertir como un optimista

La mayoría de las personas y empresas están constantemente buscando soluciones, no pensando en cómo crear problemas. Esto viene sucediendo desde hace miles de años. Millones de personas resuelven un problema y pasan al siguiente. Poco a poco. Experimento a experimento.

Dado que el progreso se acumula (no nos olvidamos de innovaciones pasadas) y los retrocesos son temporales (reconstruimos), las probabilidades de largo plazo se inclinan al crecimiento.

El margen puede ser muy bajo, pero las probabilidades definitivamente se inclinan por el crecimiento. Y eso es todo lo que hace falta.

En el Blackjack, los casinos usualmente cuentan con una ventaja de 0,5% sobre los jugadores, lo cual es suficiente para saber con certeza que van a ganar en el largo plazo. Los mejores contadores de cartas llegan a lograr una ventaja de 2% sobre la casa, suficiente para asegurarse que van a terminar arriba con el tiempo.

Una vez que las probabilidades están a nuestro favor, el tiempo hace maravillas. El interés compuesto es fácil de subestimar porque no es intuitivo. Michael Batnick lo explica muy bien: si calculas 8+8+8+8+8+8+8+8+8 en tu cabeza lo podés lograr rápido (es 72). Pero si te piden calcular 8x8x8x8x8x8x8x8x8 el cálculo mental se vuelve imposible (es 134.217.728).

El S&P 500 creció entre 1993 y 2020 a una tasa compuesta del 9,7% anual, acumulando un retorno de 1.204% en total. Quien invirtió U$S 100.000 en 1993 hoy cuenta con más de U$S 1.200.000.

Toda buena inversión se reduce a sobrevivir a una cadena inevitable de contratiempos y decepciones de corto plazo, para poder disfrutar del progreso y el interés compuesto a largo plazo.

Ahorremos como pesimistas, invirtamos como optimistas

Gracias por leer!