Si hay un secreto para ganarle al S&P 500 es evitar las grandes caídas. Una forma de lograrlo es siguiendo la tendencia con medias móviles.

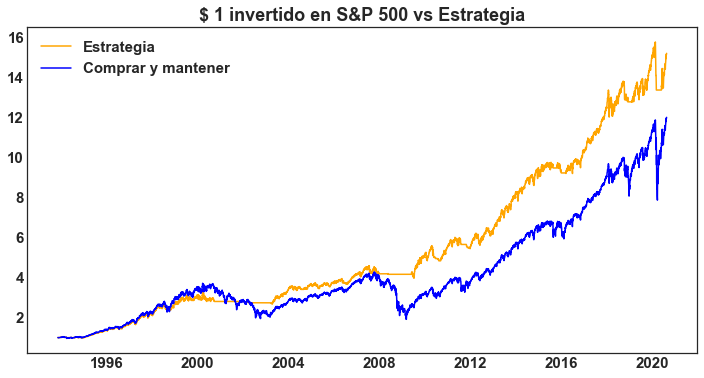

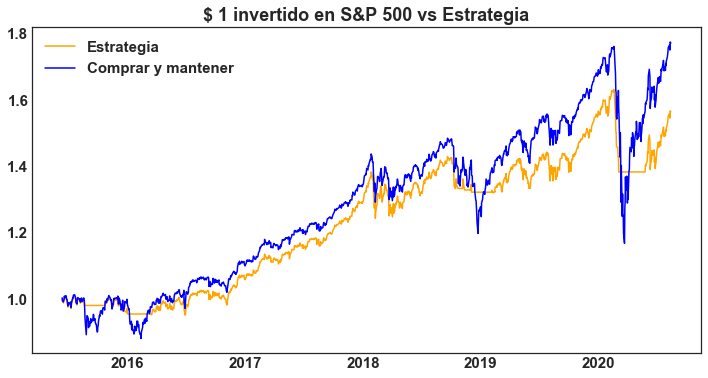

La estrategia consiste en comprar el índice cuando supera el promedio de las últimas 200 ruedas y vender cuando lo perfora. Estos son los resultados:

Esta simple estrategia superó al rendimiento de la bolsa norteamericana en el último cuarto de siglo. Lo logró gracias a menores caídas, obteniendo además una menor volatilidad.

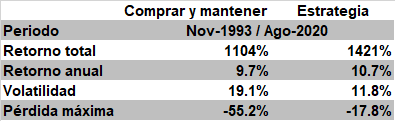

La lógica es, como mencionamos arriba, evitar las grandes caídas vendiendo siempre que el índice cierra por debajo de su promedio de 200 ruedas. Así es como se evitó una pérdida importante durante la crisis de 2008.

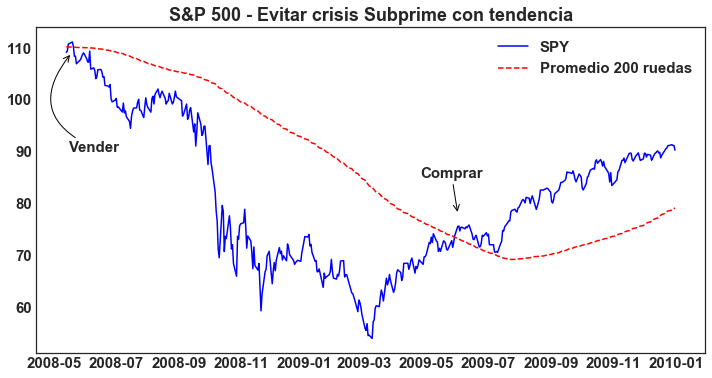

Del mismo modo se evitó la crisis de 1929, sin embargo, acá empieza a notarse un problema: las falsas señales.

En repetidas ocasiones la estrategia nos lleva a comprar y vender en pocos días, lo cual deteriora el rendimiento por pago de comisiones. Entre compras y ventas, la estrategia dispara un promedio de 7 operaciones por año.

Estas falsas señales pueden pensarse como el “precio” (en intentos) que hay que pagar para alcanzar un mayor rendimiento de largo plazo junto con menores bajas.

Dado que nunca podemos saber de antemano si efectivamente será un quiebre de tendencia o una falsa señal, debemos cumplir la regla y efectuar la operación siempre que el índice cruce la media de 200 ruedas.

Un instrumento para ahorrarte el seguimiento

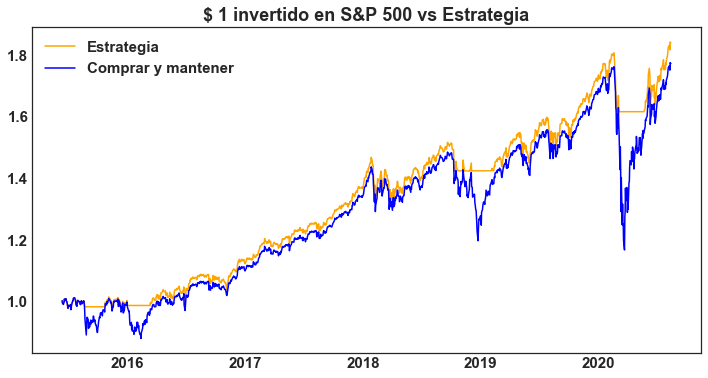

Pacer Financial desarrolló un ETF para seguir esta estrategia, añadiendo además una técnica para evitar las falsas señales.

Su ETF, que cotiza bajo la sigla “PTLC”, se mantiene comprado en el S&P 500 siempre que se haya mantenido al menos 5 días hábiles por encima de la media de 200 ruedas.

Cuando cotiza por debajo de la media durante 5 días consecutivos existen dos caminos posibles. Si la media sigue bajando, vende toda la posición en el S&P. Si, por el contrario, el S&P continua debajo de la media pero recuperándose, vende solo 50% de la posición. El dinero que no está invertido se destina siempre a bonos cortos del Tesoro de EE.UU.

La estrategia de Pacer fue testeada con precios históricos y efectivamente logra la meta de superar al S&P. No obstante ello, desde su lanzamiento en junio de 2015 ha rendido 18% contra 60% del índice S&P 500 (ambos sin considerar dividendos).

Existen dos opciones, Pacer podría haber tenido mala suerte o la estrategia haber dejado de funcionar. En principio, los 5 días de espera para entrar o salir del mercado parecen haber resultado contraproducentes en medio de la baja más rápida y la recuperación más veloz en la historia del S&P. Récords que se lograron este año.

Más allá de lo anterior, incluso la estrategia simple que no efectúa pausas, saliendo y entrando al día siguiente del cruce de tendencia, se rezagó frente al S&P desde 2015. Esto sucede durante períodos alcistas prolongados, ya que se vende la posición demasiado rápido, actuando de manera asustadiza y perdiendo los puntos extra que sube el S&P en el día que vuelve a cruzar la media.

Entre junio de 2015 y la actualidad esta estrategia retornó un 9,0% anual (56,5% total) con una pérdida máxima de -15,2% mientras que el S&P rindió 11,6% anual (76,6% total) con una pérdida máxima de -33,7% (los rendimientos consideran dividendos).

Si damos un seguimiento intradiario y nunca se nos escapa el cruce de medias, entonces matemáticamente es imposible perder. Lamentablemente entre comisiones y atención requerida esta técnica es considerablemente más desafiante.

De todas formas, sirve para explicar cómo ese pequeño rezago de un día entre que se cruza la media y efectuamos la compra (o venta) implica una pérdida de rendimiento que hace la diferencia en el mediano plazo.

Mientras el S&P 500 continúe experimentando bajas pronunciadas y tendencia alcista de largo plazo, la estrategia de compras y ventas por tendencia debería funcionar.

No obstante ello, pueden suceder lapsos prolongados de rezago durante mercados alcistas, que la estrategia compensará con creces durante correcciones largas y pronunciadas.

¡Gracias por leer!

2 respuestas

Hola Camilo, te hago una consulta que te quería hacer hace tiempo. Tanto para esta estrategia como para otras que vi (por ej. 40/60).

Entiendo que las comisiones afectan los rendimientos pero hoy en día hay muchos brokers que no cobran comisión en acciones y etf.

Mi pregunta es si esto no implicaría una notoria mejora en los rendimientos o si ese 0% en las comisiones me perjudica en otro aspecto? Se me ocurre que tal vez meten su ganancia en los precios directamente.

Saludos

Lucas, efectivamente las comisiones bajas aportan mucho a mejorar los rendimientos. Los brokers que las ofrecen al 0% suelen a cambio castigar con «precio no competitivo» tal como lo decís, de todas formas, la competencia por captar clientes está reduciendo notablemente los costos de operatoria