En 2012 Eike Batista tenía una fortuna valuada en USD 35.000 millones. Era el séptimo hombre más rico del mundo y el primero de Brasil. Dos años después había perdido todo su capital y adeudaba un par de millones adicionales.

Sus imperio, concentrado en petróleo y minería, había despegado gracias al boom de commodities y tasas bajas que generaron los dólares emitidos para salir de la crisis Subprime. Estaba centrado en materias primas y muy apalancado.

A partir de 2012 comenzaron a notarse indicios de desaceleración en la economía China. El barril de petróleo cayó desde USD 107 hasta USD 48. Otros commodities no se quedaron muy atrás, el cobre cayó 36%, el hierro 57%, y la plata 55%. Por otro lado, conforme EEUU consolidaba su crecimiento y la inflación no aparecía, el oro perdió 33% de su valor.

El empresario nunca consideró posible que el precio de todos sus activos caiga al mismo tiempo y con tanta fuerza. Sus inversiones proyectaban flujos a precios de 2012 y estaban financiadas en buena medida con deuda.

La historia de Eike Batista parece inusual, pero no lo es. Se estima que 70% de las familias adineradas pierden su fortuna en la segunda generación y la cifra aumenta a 90% para la tercera generación. Estos datos tienen lógica si se tiene en cuenta que el 80% de los millonarios en EE.UU. lograron su capital con esfuerzo propio, en sentido opuesto a “por herencia”.

El caso del empresario brasileño explica los motivos de este fenómeno: inversiones concentradas, deuda, algo de mala suerte y, por supuesto, gastos elevados. La mayoría de las causas están relacionadas a la forma en que se invierte.

La lección es hacer lo opuesto. Para evitar perderlo todo hay que diversificar, evitar deudas, mantener un margen de seguridad en efectivo y gastos por debajo de los ingresos.

La diversificación es el menos claro de estos puntos. La mejor manera de lograrla es con distintas clases de activos, en distintos países y distintas monedas. Habitualmente se utilizan acciones, oro, bonos, propiedades y hasta un trabajo tradicional.

Más allá de la diversificación óptima, que requiere mucho capital, es posible lograr una combinación aceptable con los instrumentos que ofrece el mercado de capitales local.

Nada es seguro

No existe ninguna clase de activos inmune a pérdidas importantes a lo largo de la historia.

Por su plazo y emisor, los T-Bills de EE.UU. son considerados una de las inversiones más seguras del mundo. Estos instrumentos llegaron a acumular un rendimiento negativo de casi 50% contra la inflación entre 1940 y 1980. Actualmente rinden menos de 0,2% anual, es decir, pierden contra la inflación.

El oro tampoco está exento. Su precio ajustado por inflación llegó a caer 85% entre 1980 y 2001. Entre el máximo de 2011 y finales de 2015 volvió a tener una fuerte baja, perdió 49%. Si vamos más atrás en el tiempo, entre 1934 y 1970 tuvo su período bajista más prolongado, llegando a caer 65% a lo largo de … ¡36 años!

Las propiedades también tienen sus grises. En Argentina el metro cuadrado bajó 51% durante la crisis de 2001. Si consideramos la inversión en un terreno o propiedad individual los riesgos van desde incendios y terremotos hasta problemas mayores como guerras o expropiaciones. Algunas inversiones en inmuebles se pierden en su totalidad.

En Argentina se consideraban seguras las Letes en dólares, que llegaron a rendir menos de 2% anual meses antes de ser “reperfiladas”. También se consideraban seguros los bonos de petroleras, hasta que la pandemia llevó los futuros del petróleo a valores negativos.

Si bien nada es seguro individualmente considerado, cuando lo contemplamos como parte de una variedad de activos las correlaciones hacen su trabajo. Cuando las acciones caen, el oro suele subir. Cuando las tasas de interés suben, el precio de los bonos cae pero las monedas desarrolladas suelen apreciarse.

Diversificar en Argentina

Por fuera de los dólares o propiedades que el ahorrista argentino pueda tener, desde el mercado local es posible invertir en mineras de oro, acciones de Brasil, Europa, Estados Unidos y, por supuesto, Argentina.

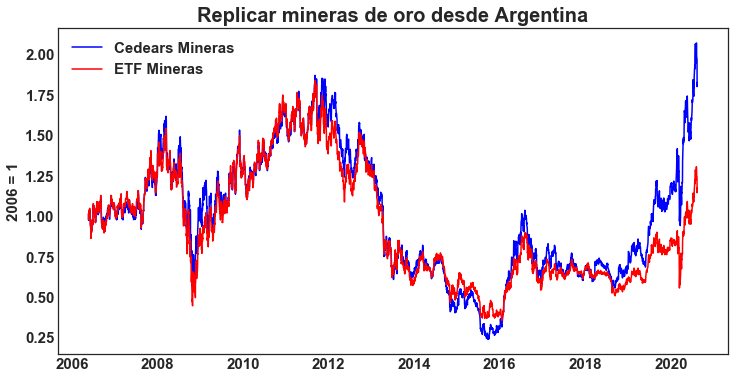

A fin de replicar al ETF GDX, que sigue el precio del oro a través de compañías mineras, se pueden comprar Cedears con liquidez como NEM, GOLD, AUY y HMY. Estas cuatro compañías representan 30% del índice de mineras de oro y lo replican de manera aceptable.

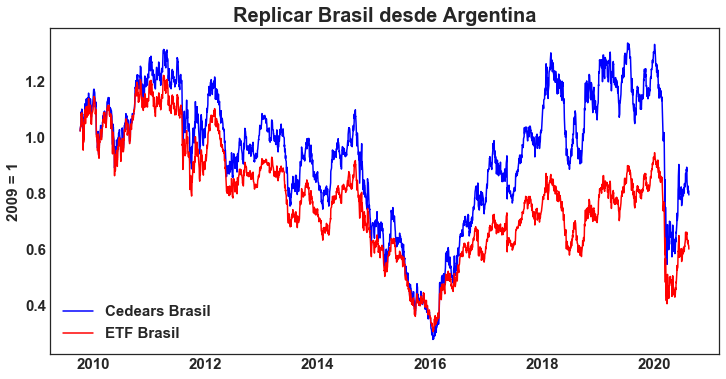

Para replicar el ETF EWZ, que sigue al mercado de Brasil, tenemos mayor variedad de acciones. Entre los Cedears que cuentan con volumen de operaciones adecuado se encuentran: VALE, ITUB, BBD, PBR, ABEV, VIV, GGB, UGP y BSBR. Estas acciones representan 45% del índice EWZ.

Del mismo modo, es posible formar combinaciones para replicar al índice S&P 500 o al Nasdaq. No obstante ello, si bien estamos diversificando por países y sectores, no lo estamos haciendo por clases de activos. Se trata en todos los casos de acciones, es decir, empresas.

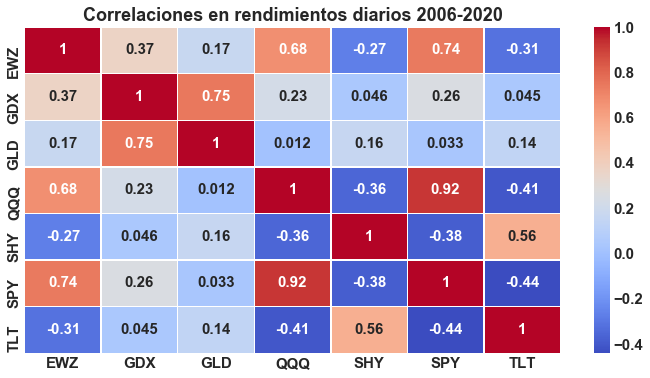

En el cuadro que sigue se muestran las correlaciones entre estos instrumentos. Sumé ETFs de Treasuries cortos (SHY) y largos (TLT) junto con el principal ETF del oro (GLD).

El gran ausente en estas combinaciones de Cedears son los bonos, que tienen correlación negativa con las acciones. Afortunadamente no se trata de un problema urgente, las tasas de interés están cerca del 0% anual a lo largo y ancho del mundo desarrollado. El costo de reemplazar bonos por efectivo no se encuentra en niveles elevados.

Un portfolio para todos los escenarios

Ray Dalio es el fundador de Bridgewater Associates, el fondo de inversión más grande del mundo. Administra más de USD 150.000 millones y es famoso por sus inversiones desde una óptica macroeconómica.

Uno de sus fondos estrella es el All Weather Portfolio, una combinación para mantener de por vida que busca rendir bien en todas las etapas del ciclo económico. La estrategia de este fondo, que capta casi un tercio de los activos que administra Bridgewater, puede simplificarse de la siguiente manera:

- Existen cuatro escenarios generales: crecimiento, crisis, inflación y deflación.

- Existen diversos activos que ganan en cada escenario.

- Se distribuyen los activos considerando la duración promedio de cada escenario.

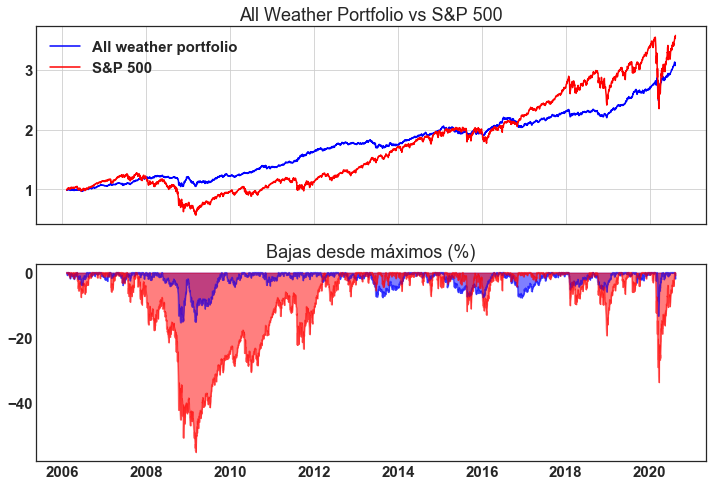

La combinación a la que llegó Dalio consiste en 40% Treasuries largos (TLT), 30% acciones (SPY), 15% Treasuries intermedios (IEF), 7,5% oro (GLD) y 7,5% commodities en general (DBC). El fondo puede replicarse con los 5 ETFs mencionados.

¿Cómo le fue? Desde 2006 ganó el equivalente a 7,8% anual (vs 8,5% del S&P) sin embargo, su mayor logro es una menor volatilidad. En la crisis de 2008 tuvo una pérdida máxima de 15,4% mientras que el S&P llegó a caer 55,2%.

Su principal punto en contra es que, al contar solo con 30% en acciones, suele rezagarse durante los largos ciclos alcistas de la bolsa norteamericana. Esto no es necesariamente un problema, su objetivo es lograr un rendimiento aceptable en todo contexto, no maximizar el rendimiento.

El futuro de este fondo luce desafiante ahora que los Treasuries no ofrecen tasas ni potencial atractivo. Si te interesa saber más te recomiendo esta nota de Nick Maggiulli o este texto sobre la historia del All Weather Portfolio.

Finalmente, si llegaste hasta acá, felicitaciones por terminar este post que se hizo bastante largo! Espero que te sea de utilidad. Gracias por leer!

6 Responses

Buenísimo como siempre Camilo el análisis, hace un tiempo que te vengo siguiendo y mi línea de pensamiento es muy parecida a la tuya. A seguir así!!!

Muchas gracias Franco!

Muy buenas notas, Camilo. Gracias por tanto!

Gracias Rodrigo!

Camilo me gusta mucho la forma que tenes de desarrollar las ideas, pregunta si uno quisiera invertir en este famoso fondo que administra Ray Dalio, se puede? como seria?

Muchas gracias. Generalmente los grandes fondos como el de Dalio toman solo clientes institucionales o tienen inversiones mínimas que superan el millón de dólares