Asumir que no podemos predecir nada es casi tan peligroso como asumir que podemos predecirlo todo.

El mundo es infinitamente complejo y la historia, fuente de los datos que alimentan a los modelos predictivos, está marcada por la ocurrencia eventos inesperados que torcieron el rumbo de los hechos. Estos factores hacen difícil formular predicciones, sin embargo, es imprescindible proyectar escenarios futuros para tomar decisiones.

La solución que encontró la ciencia ante este dilema temprano fue pensar en probabilidades. La modalidad es la siguiente:

- Analizar datos históricos y resultados históricos

- Reconocer diferencias entre el pasado y el presente

- Separar efectos de estas diferencias

- Considerar probabilidad de eventos futuros que influyen el resultado

- Considerar sorpresas que no podemos prever

- Definir escenario más probable y margen de error

Daniel Kahneman, el primer psicólogo en ganar el premio Nobel de Economía, resalta que cuando cometemos un error por no anticipar algo tendemos a decir “no voy a cometer este error de nuevo” cuando en realidad la lección es que el mundo es difícil de anticipar. Esa es la correcta lección a aprender de las sorpresas: el mundo sorprende.

Considerar esto en las predicciones es fundamental porque otorga margen de error. El reactor nuclear de Fukushima había sido construido para soportar incluso el peor terremoto que había sufrido Japón en su historia. Los constructores no contemplaron la posibilidad de uno más intenso, sin embargo, el peor terremoto hasta ese entonces también había sido una sorpresa, dado que no tenía precedentes.

En 2011 un terremoto más intenso provocó un tsunami que dañó al reactor y generó un accidente nuclear de la misma gravedad que Chernóbil aunque sin negligencias en la contención posterior.

Formular científicamente una predicción constituye buena parte del trabajo, luego restan desafíos psicológicos.

Actualmente existe cierto consenso sobre el comienzo de una tendencia alcista para el precio del oro sustentada en el endeudamiento de EE.UU. y la consecuente emisión de dólares, sin embargo, en el corto plazo una vacuna para el Coronavirus o datos económicos mejores a los esperados podrían desencadenar una baja en su precio. ¿cómo sabremos si se trata de una predicción exitosa aunque temprana o una predicción fallida?

También se deben enfrentar sesgos de imparcialidad. Mientras más necesitemos que una predicción sea cierta mayor será la propensión del cerebro humano a creerla.

El sesgo de imparcialidad se ve potenciado por la presión del entorno. A pesar de que predecir se trata de definir probabilidades e intentar ponerse del lado más probable, los observadores juzgarán en términos binarios, o estás en lo cierto o estás equivocado.

Esta manera de juzgar es explicada por el sesgo de resultados, que consiste en valorar una decisión por su consecuencia final en lugar de centrarse en las probabilidades y la información disponible a la hora de tomarla. Quien no comprende el sesgo de resultados corre el riesgo de desanimarse o cambiar erróneamente de estrategia luego de una racha de mala suerte. Martín Tetaz lo explica de forma casi poética:

“El jugador de póker profesional y el tenista probablemente sean dos de los pocos casos de actores que comprenden el azar y el peso que la aleatoriedad tiene en el resultado de cada apuesta, en cada carta, en cada pelota. E incluso en este selecto club, muchas veces la distancia entre el buen jugador y el campeón depende de la capacidad para asimilar fríamente los caprichos de la aleatoriedad y conservar la calma, manteniendo el juego y la estrategia, aún cuando una racha adversa del destino amaga confundir la mala suerte con flaqueza del talento”

Partiendo de estas ideas resulta superador considerar las predicciones en un marco de reglas que maximicen el resultado total en el largo plazo.

Reglas para invertir mejor

1- Invertí mucho, invertí variado

En el año 2000 un holding japonés llamado Softbank invirtió U$S 20 millones en una incipiente empresa de internet china llamada Alibaba. La historia es conocida, hoy Softbank es el fondo de Venture Capital más famoso del mundo y su participación en Alibaba vale algo más de U$S 150.000 millones.

En el año 2001 la firma sudafricana Naspers, que buscaba reestructurar su negocio, destinó U$S 31 millones en una ronda de inversores tempranos y se quedó con el 46,5% de una empresa llamada Tencent. El caso se hizo conocido como la mejor inversión de la historia luego de que Tencent se vuelva dominante en China y la participación de Naspers alcance un valor de U$S 175.000 millones.

A fines de 2018 Berkshire Hathaway, la nave insignia de Warren Buffett, compró acciones de Apple por U$S 36.000 millones. Su inversión rindió frutos y vale más de U$S 90.000 millones en la actualidad, representando aproximadamente 43% de su portfolio.

A simple vista historias como estas nos hacen creer que el esfuerzo debe centrarse en encontrar la mejor empresa e invertir fuerte en ella. En realidad, Softbank invirtió billones de dólares en startups tecnológicas hasta dar con Alibaba del mismo modo que Naspers aportó a Tencent mientras realizaba infinidad de intentos en empresas de países emergentes como Brasil, Rusia, India y China.

Warren Buffett sostiene que compró acciones de entre 400 y 500 compañías diferentes a lo largo de su vida, y que ganó la mayor parte de su dinero en el 2% de las mismas. Su socio, Charlie Munger, es consciente de esto cuando dice que “Si uno quita un puñado de las mejores inversiones de Berkshire, el retorno de largo plazo se asemeja bastante al promedio del mercado”.

No se trata únicamente de invertir en muchas compañías, también hay que invertir variado, lo cual nos lleva a la segunda regla.

2- Prestá atención a las correlaciones

Invertir en las 20 acciones más operadas del Merval ayuda a diversificar entre sectores, pero no escapa al riesgo argentino. Invertir en las bolsas de Estados Unidos, Brasil y Argentina contribuye a reducir el riesgo pero no lo elimina por completo. Entre 2008 y 2009 las correlaciones aumentaron y todas las bolsas sintieron la presión de la crisis, algo similar sucedió en marzo de 2020 por la pandemia.

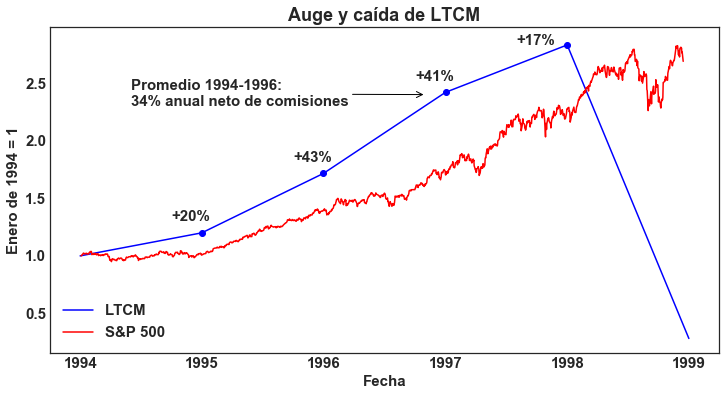

El fondo de inversión Long Term Capital Management (LTCM) era dirigido por mentes brillantes, entre las cuales se destacaban Robert Merton y Myron Scholes, ganadores del Premio Nobel de Economía por su modelo para valuar derivados.

Su principal fuente de ingresos provenía de arbitrajes, mayormente con estrategias de convergencia de spreads en bonos. Al diversificar estrategias similares en segmentos y países diferentes sus modelos arrojaban un margen de seguridad aparentemente elevado por la baja correlación histórica. Dado que los arbitrajes dejan pequeños márgenes, debían tomar todo el apalancamiento posible para explotar esas diferencias en mayor medida.

El fondo no había considerado la posibilidad de que todos los spreads en los cuales tenía posición le jueguen en contra al mismo tiempo, lo cual sucedió en 1998. La crisis asiática y posterior default de Rusia generaron aversión al riesgo generalizada, ampliando spreads de tasas por liquidez y calificación en todos los mercados.

Para peor, el fondo tenía posiciones importantes en títulos de deuda rusos, siguiendo el pensamiento tradicional de que un gobierno nunca defaultea deuda en moneda local. Su estrategia fue similar a tomar caución en pesos y comprar Lecap a mediados de 2019, y tuvo el mismo final.

Pero eso no es todo, un mes antes del default ruso la banca Salomon Brothers había decidido cerrar su negocio de arbitrajes, desarmando posiciones en estrategias similares a las de LTCM y ampliando aún más los spreads.

LTCM se encontraba fuertemente apalancado y no pudo soportar las pérdidas de esta tormenta perfecta hasta que los mercados se normalicen, colapsó a fines de 1998 tras perder 80% en cinco semanas.

“Los mercados pueden permanecer irracionales más tiempo del que uno puede mantenerse solvente”

Además de evitar el endeudamiento excesivo, la historia de LTCM invita a prestar atención tanto a las correlaciones de corto plazo como a las de largo plazo. Esto nos lleva a invertir en acciones, bonos, propiedades, oro, otros commodities y, más importante que los anteriores, en uno mismo.

3- Pensá en probabilidades, sentite cómodo con perder bien

A la hora de predecir no existen las certezas, lo cual hace necesario un enfoque que contemple el azar. Si cuando una inversión sale bien se gana un 50% y cuando sale mal se cerramos la posición en -25%, será necesario acertar solo 34% de las veces para salir tablas. Si tenemos éxito la mitad del tiempo el resultado esperado es una ganancia de 12,5% por intento.

“Lo importante no es si estás en lo cierto o equivocado, sino cuánto ganás cuando estás en en lo cierto y cuánto perdés cuando estás equivocado”

Netflix destina millones de dólares a producir contenido original que muchas veces debe cancelar al no lograr captar el interés de la audiencia, incurriendo en una pérdida importante.

La respuesta de su CEO, Reed Hastings, cuando se le preguntó sobre esta situación, fue la siguiente: “Nuestro índice de aciertos es demasiado alto en este momento. Siempre estoy presionando al equipo de contenido. Tenemos que correr más riesgos. Tienes que probar cosas más locas, porque deberíamos tener una tasa de cancelación más alta en general.”

No parece haber muchas diferencias entre el enfoque de Soros y la forma en que Netflix decide cuánto gastar en contenido. El cálculo de Reed fue que, dado lo que ganan con una buena serie y lo que pierden con una mala, el índice de intentos fallidos que podían costear se encontraba por encima del que estaban experimentando. Sin intentos no hay aciertos, y Netflix podía intentar más.

Los fondos de Venture Capital pierden dinero o apenas llegan a recuperar su inversión en el 64% de los aportes de capital que realizan, pero un 12% de sus inversiones llegan a multiplicar su valor entre cinco y más de veinte veces. Es la naturaleza de los experimentos que algunos fallen.

Detrás de los casos de éxito hay muchos intentos fallidos. La mejor manera de perder es tomando riesgos que pueden mover la aguja con un resultado afortunado sin poner en riesgo la capacidad de intentar y fallar con algo nuevo en el futuro. Este comportamiento se rige por el interés compuesto y es capaz de arrojar resultados extraordinarios en el largo plazo.

4- Reconocé tus sesgos

El cerebro humano es víctima de sesgos que nublan el juicio y entorpecen la toma de decisiones. Acá hay una lista de los 50 más comunes. Conocerlos es el paso más importante para evitarlos.

Naturalmente creemos que actualizamos nuestras creencias cuando tenemos nueva información. En realidad el cerebro presiona por lo contrario e intenta modificar nuestra interpretación de la nueva información para que se adapte a nuestras creencias previas.

En “Thinking in bets” Annie Duke explica que quien no piensa en probabilidades tiene dos opciones con cada decisión que toma: o está 100% en lo cierto o se encuentra 100% equivocado. Ante una situación en la que se presenta información que invalida la creencia previa este tipo de persona tendrá dos opciones: cambiar drásticamente de pensamiento o desacreditar la nueva información e ignorarla. Dado que estar equivocado no es una sensación placentera, tenemos un sesgo a inclinarnos por la segunda opción.

5- Sin riesgos no hay rendimiento

El productor agropecuario que se cubre de todos los riesgos con futuros y seguros termina entregando toda la rentabilidad en primas. Sucede algo similar en el mercado con quienes cubren la totalidad de su posición constantemente con futuros y opciones.

Invertir en el Nasdaq tiene sus riesgos. Softbank, el holding japonés del que hablamos más temprano, lanzó en 2017 un fondo de U$S 100.000 millones destinado a inversiones en startups tecnológicas. El surgimiento de los fondos de Venture Capital implica que muchas empresas en crecimiento pueden prescindir de emitir acciones en bolsa para financiarse tempranamente.

En la década del 90 la edad promedio de una empresa que salia a cotizar públicamente en EE.UU. era de 8 años mientras que en la actualidad el promedio supera los 13 años. Mientras más tardan en cotizar, mayor parte del crecimiento inicial se habrán llevado fondos como el de Softbank y menor los inversores del Nasdaq.

A ello debemos sumar que las empresas existentes en el Nasdaq cotizan a valuaciones que pueden parecer exageradas. Estos son algunos de los riesgos que corrieron quienes compraron el índice Nasdaq a fines de 2017 y vienen ganando un 50%, o quienes pagaron en aquel momento Amazon a un valor de 200 veces sus ganancias y casi triplicaron su valor a precios actuales.

Esto no quiere decir que haya que asumir todo tipo de riesgos, ganar dinero jugando a la ruleta rusa no quiere decir que jugar haya sido inteligente. Dado que riesgo y rendimiento están entrelazados, lo que debemos buscar son oportunidades con la mejor relación posible entre riesgo y retorno potencial. Nick Murray lo define mejor: “No existe el riesgo cero, solo está la elección de qué arriesgar y en qué momento arriesgarlo”.

La volatilidad es el precio que se paga para obtener retornos mayores. Un activo sin riesgo es seguro y en finanzas “seguro” implica “caro”.

Gracias por leer!