El futuro es una caja de sorpresas. Varias veces a lo largo de nuestra existencia vamos a experimentar cambios profundos e inesperados, sin embargo, su impacto va a depender de factores que podemos controlar.

La pandemia que está enfrentando el mundo es el mejor ejemplo de estos shocks que no podemos prever. No existe en la tierra una sola persona que no haya sido afectada por el virus o las medidas para combatirlo.

Tener ahorros otorga flexibilidad y tiempo, cuestiones esenciales para minimizar el impacto de las sorpresas que nos depara el futuro. En este post voy a mostrarte que con hábito y paciencia se pueden lograr cosas increíbles. También vas a ver que formar parte del 10% más rico del planeta es más fácil de lo que pensás.

Algunos números rápidos

Los determinantes de tu capital son tres: cuánto ahorras, durante cuánto tiempo y qué rentabilidad lográs sobre estos fondos. La mayoría de las personas se centra en este último punto, sin embargo, son los dos primeros sobre los cuales se tiene mayor influencia.

Supongamos un joven profesional de 28 años que gana U$S 600 por mes. La cifra puede parecer elevada en la actualidad pero es un promedio aceptable si se tiene en cuenta que nuestro país alterna entre momentos de “dólar barato” y “dólar caro”.

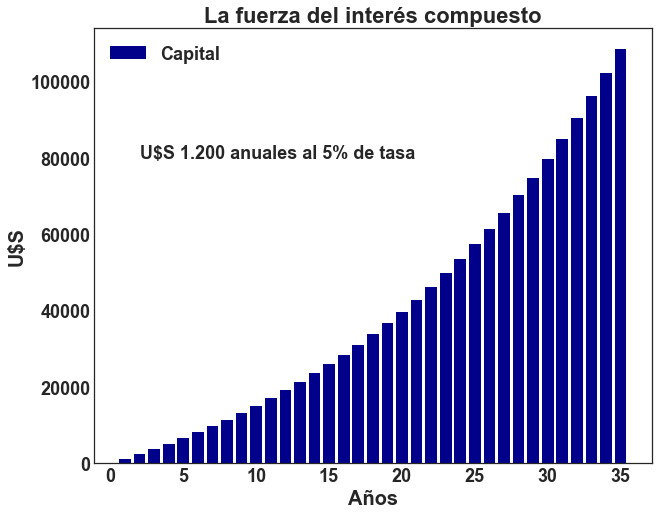

Si esta persona ahorra un 17% de su sueldo obtiene U$S 1.200 anuales. Manteniendo el hábito durante 35 años y obteniendo una tasa de 5% anual se habrá retirado a los 63 años con un capital de U$S 108.000. La cifra es aún mayor si consideramos los aguinaldos o el hecho de que naturalmente debería lograr ciertos ascensos con el correr del tiempo.

Para poner en contexto, según el reporte de riqueza global de Credit Suisse con un patrimonio de U$S 100.000 se forma parte del 10% más rico del planeta e incluso se estaría dentro del 1% más rico de Argentina.

Ahora bien ¿qué fue más difícil? ¿mantener el hábito de ahorrar durante 35 años u obtener un 5% anual de tasa?

Al principio, ahorrar es más importante que invertir

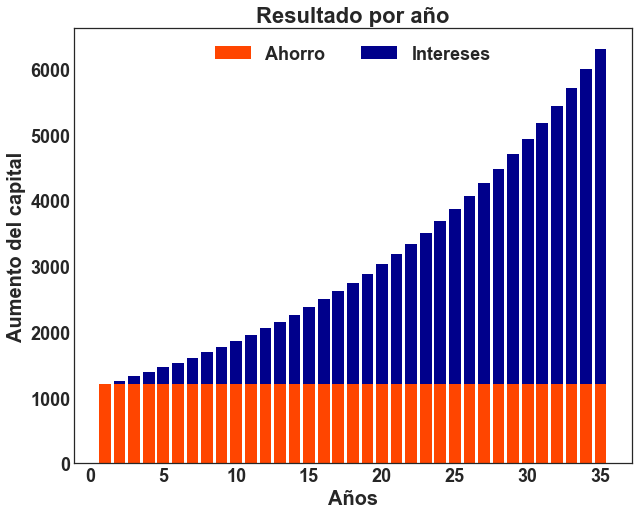

El resultado puede ser decepcionante los primeros años. Siguiendo nuestro ejemplo del jóven profesional, al quinto año obtuvo solo U$S 258 por intereses siendo que lleva invertidos de su bolsillo un acumulado de U$S 6.000.

Es por esto que una de las mayores dificultades es psicológica. La impaciencia puede llevarlo a buscar estrategias que prometen enormes rendimientos en el corto plazo, como el trading intradiario, donde en realidad más del 80% pierde dinero y la gran mayoría no logra superar en el largo plazo al rendimiento del mercado o de simples carteras pasivas.

Si se logra mantener la disciplina de ahorrar durante los primeros años, los frutos irán haciéndose más evidentes.

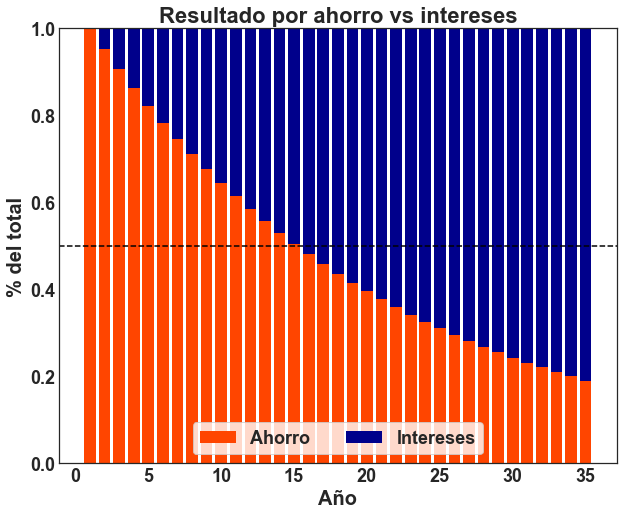

Los ahorros importan más al principio, cuando son la principal fuente que explica el crecimiento patrimonial. A una tasa del 5% lleva quince años hasta que los intereses comienzan a explicar más que los ahorros en el crecimiento de cada año.

Si nuestro jóven profesional mantuvo el hábito, para el año 35 llega a los U$S 108.000 mencionados y los intereses, que ya superan U$S 5.000 por año, explican más del 80% del incremento anual y 61% del capital total. Nada mal para quien ahorra U$S 100 por mes.

No nos olvidemos del azar

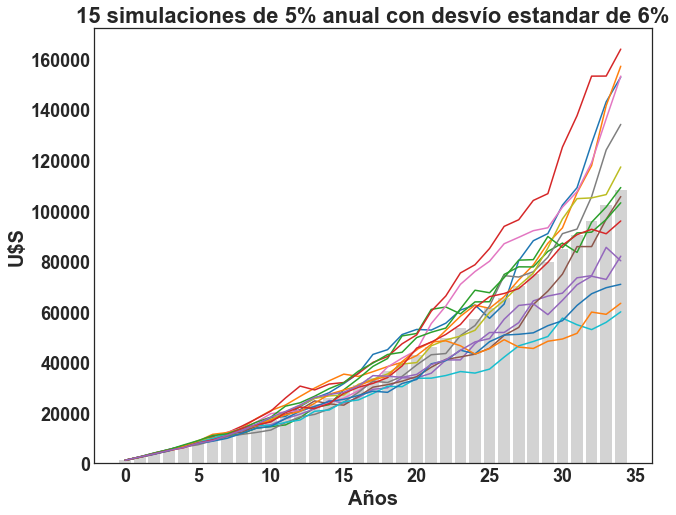

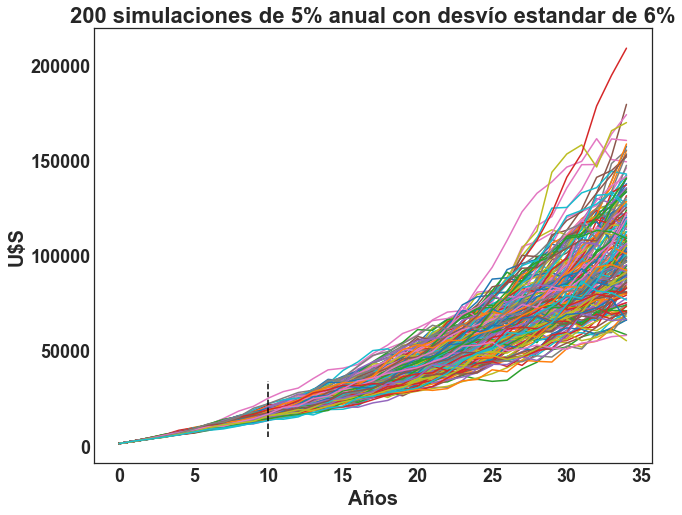

En la vida real dificilmente puedas conseguir un 5% anual sin volatilidad. Agregando un desvío estándar de 6% en el resultado de cada año obtenemos simulaciones que llevan a puertos diferentes. Es lo que suele llamarse “mala suerte” cuando sale mal o “capacidad” cuando sale bien.

De esta manera, el joven de 28 años espera con toda razón llegar a los U$S 108.000, pero se trata de un valor promedio. Su suerte y/o capacidad definirán en última instancia el resultado final.

En el gráfico que sigue hay 200 simulaciones de carteras que rinden un 5% anual con un desvío estándar del 6%. Prestá atención a la línea punteada.

Durante los primeros 10 años no hay grandes diferencias, ni la capacidad ni la suerte sirvieron para diferenciarse de la manada. Hay líneas que están arriba en el podio al año 10 pero terminan muy rezagadas al año 35 y viceversa.

“Es increíble cuánta ventaja a largo plazo han obtenido personas como nosotros tratando consistentemente de evitar cometer estupideces en lugar de tratar de ser más inteligentes que el resto”. Charlie Munger

Durante los primeros años es mejor preocuparse por mantener el hábito de ahorrar y evitar entrar a juegos que prometen rentabilidades extraordinarias. Cuánto ahorrás y desde cuán temprano están más bajo tu control y definen en mayor medida tu capital.

La obsesión por un buen rendimiento es válida pero recordá que tenés tiempo y que, a la hora de invertir, evitar grandes pérdidas es más importante que lograr grandes ganancias.

Gracias por leer!

Si te interesó lo que leíste podés suscribirte abajo para recibir todos los jueves una nueva nota.

Este es el post número seis (6). Podés encontrar el código que hice en Python con el análisis y los gráficos en este link.

13 Responses

Excelente informe ! Clarísimo

Gracias Carlos!

Muy interesantes todos tus posteos. Grata sorpresa encontrar tu blog.

Muchas gracias Javier!

Excelente trabajo y muy recomendable para aquellos quieren iniciar el camino hacia la libertad financiera

Muchas gracias por la apreciación!

Muy bueno Camilo!

Cierto que es difícil obtener mejores retornos que el resto, en un mercado global que rige principalmente por tendencia ayudado por el famoso put de bancos centrales; todo sube o todo baja.

Gracias por el posteo!

Gracias a vos por el comentario! un abrazo grande Manu

Excelente el desarrollo y como ejemplo para quienes estamos aprendiendo Python, además de promover la educación financiera en nuestro país! Gracias por compartirlo Camilo!!!

No me canso de leer estos post, SOS un crack Camilo, ya te lo he dicho. Abrazo

Que elogio! muchas gracias Gonzalo!

Te descubrí hace poco, estoy leyendo los artículos uno por uno, es un placer leerlos.

Muchas gracias Naza! Me alegro